31st January 2023

Langfristiger Anlagehorizont: Werte erhalten und Risiken minimieren

Die globale Wirtschaftslage ist aktuell äusserst angespannt. Rezessionssorgen und inflationäre Tendenzen, ebenso wie geopolitische Risiken sorgen für Unsicherheit an den Kapitalmärkten. Die zukünftige Entwicklung ist sehr schwierig abzuschätzen. Umso wichtiger erachten wir es, bei der Auswahl der Anlagen auf Unternehmen zu setzen, die alle nötigen Voraussetzungen erfüllen, um solche Krisen zu überstehen. Was der langfristige Anlagehorizont für die tägliche Arbeit im Portfoliomanagement bedeutet, lesen Sie hier.

Das Portfoliomanagement-Team von Forma Futura setzt im aktuell schwierigen Marktumfeld auf Aktien von Qualitätsunternehmen. Doch woran lassen sich solche Unternehmen erkennen?

Forma Futura richtet sich nach folgenden Kriterien:

- Resilientes Geschäftsmodell

- Solide Bilanz und Erfolgsrechnung

- Stabile, hohe Kapitalrendite

- Effizienter Einsatz des investierten Kapitals

- Fähigkeit, über Konjunkturzyklen hinweg in künftiges Wachstum zu investieren

Die Resilienz eines Geschäftsmodells lässt sich anhand der Marktstellung eines Unternehmens ableiten. Als vorteilig gilt etwa, wenn eine Firma einen verhältnismässig grossen Marktanteil bedient, eine starke und bekannte Marke hat oder sich durch eine hohe Innovationskraft auszeichnet. Die Investorenlegende Warren Buffett fasst solche Wettbewerbsvorteile als «Moat» (deutsch: Burggraben) zusammen, welcher die Profitabilität des Unternehmens schützt. Um beurteilen zu können, wie solide eine Firma aufgestellt ist, lohnt sich ein Blick auf die Bilanz, die Erfolgsrechnung und die Geldflussrechnung. Dabei kann man unter anderem feststellen, wie stark eine Firma verschuldet ist oder wie gut sich der erwirtschaftete Umsatz in den Gewinn übersetzt.

Eine weitere wichtige Kennzahl ist die Kapitalrendite (return on investment). Vereinfacht ausgedrückt gibt diese an, wie viel Gewinn ein Unternehmen mit dem eingesetzten Kapital erwirtschaftet. Liegt diese Rendite über den Kapitalkosten, bedeutet dies, dass das eingesetzte Kapital profitabel vermehrt wird.

Wenn das Unternehmen es zusätzlich noch vermag, diese verdiente Rendite in zukünftiges Wachstum zu investieren und dies im Optimalfall gar über Konjunkturzyklen hinweg gelingt, sprechen wir von einem wahrhaftigen Qualitätsunternehmen. Denn dies bedeutet, dass die jeweilige Firma nicht primär auf externe Finanzierung für zukünftiges Wachstum angewiesen ist, sondern dieses Kapital selbst erwirtschaften kann. Selbst erwirtschaftetes Kapital ist zweifelsohne die bevorzugte Finanzierungsmethode, da es weder Kosten noch Anhängigkeiten verursacht. Grössen wie der Cashflow, der Gewinn und die Dividende je Aktie wachsen bei solchen Unternehmen über einen längeren Zeitraum stetig. Dies wird unter dem Begriff «operativer Zinseszinseffekt» zusammengefasst. Ist man langfristig in ein solches Unternehmen investiert, wächst man als Anleger:in quasi mit dem Unternehmen mit.

Da sich das jeweilige Marktumfeld, die Finanzierungsbedingungen oder die Zukunftsaussichten eines Unternehmens, etwa durch das Aufkommen neuer Technologien, aber stetig verändern können, behaltet das Portfoliomanagement-Team die Unternehmen stets im Auge und verfolgt neue Entwicklungen aktiv. Sollte sich am Umfeld oder an einem Unternehmen grundlegend etwas ändern, machen wir gezielte Anpassungen im Portfolio, sodass unsere Kundinnen und Kunden stets die gemäss unserer Einschätzung interessantesten Titel des Anlageuniversums besitzen.

Die «Buy and Hold» Strategie des Portfoliomanagements bei Forma Futura stimmt mit unserem Nachhaltigkeitsansatz überein: Wir investieren langfristig in zukunftsfähige Unternehmen, die sinnvolle Produkte und Dienstleistungen herstellen, und die verantwortungsbewusst mit Gesellschaft und Umwelt umgehen.

Für ein Kundenportfolio bedeutet diese Buy-and-Hold-Strategie, dass Titel tendenziell sehr lange gehalten werden. Die Geschwindigkeit, mit welcher ein Kundenportfolio umgeschichtet wird – die sogenannte «Turnover Ratio» – ist bei Forma Futura im Branchenvergleich denn auch sehr tief. Für Kundinnen und Kunden ist dies aus Kostenüberlegungen interessant, da ein unnötig häufiges Kaufen und Verkaufen primär Kosten generiert. Ausserdem entspricht die Strategie auch unserer Nachhaltigkeitsphilosophie: wir möchten die von uns verwalteten Gelder in Unternehmen investieren, welche die nachhaltige Lebensqualität glaubwürdig fördern.

Ein weiteres zentrales Element der Portfoliokonstruktion ist die Diversifikation. Wir achten darauf, die unternehmensspezifischen Risiken, das sogenannte unsystematische Risiko, so gut wie möglich weg zu diversifizieren. Wichtig zu wissen ist, dass das systematische Risiko, das Marktrisiko, nicht diversifiziert werden kann. Dies wurde gerade im vergangenen Jahr deutlich, als das Marktumfeld aufgrund von exogenen Faktoren wie den geldpolitischen Bremsmanövern diverser Zentralbanken, stark ins Negative drehte. Herrscht eine solche Stimmung an den Märkten, kann dies zu Überreaktionen bei den Marktteilnehmern führen. Deswegen können auch solide, gut aufgestellte Unternehmen mit intakten langfristigen Zukunfts- und Wachstumsaussichten kurzzeitig starke Buchverluste erleiden.

Die enge Zusammenarbeit vom Portfoliomanagement mit dem Kundenteam hat sich in solchen Zeiten sehr bewährt. Dadurch können die Kundenberaterinnen und -berater im Gespräch mit Kundinnen und Kunden detailliert auf einzelne Unternehmen eingehen und auch kritische Fragen fundiert beantworten.

Nachfolgend stellen wir drei Titel aus unserem Anlageuniversum vor, welche die strengen Anforderungen für Qualitätsunternehmen erfüllen.

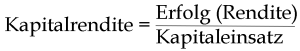

Kurz erklärt: Kapitalrendite

Die Kapitalrendite (auch Kapitalrentabilität, Kaptalverzinsung, Anlagerendite oder Return on Investment, kurz ROI) ist eine betriebswirtschaftliche Kennzahl. Sie wird gebraucht, um den Erfolg (die Rendite) mit dem eingesetzten Kapital ins Verhältnis zu setzen. Dadurch lässt sich die Wirtschaftlichkeit einer Firma oder einer einzelnen Investition messen. Es gibt zahlreiche Varianten und Ergänzungen dieses Konzepts wie beispielsweise die Eigenkapitalrendite (Return on Equity, ROE) oder die Gesamtkapitalrendite (Return on Assets, ROA).

In der simpelsten Form lautet die Formel:

Die Kapitalrendite gibt eine Antwort auf die Frage, wie viel ein Unternehmen (oder eine einzelne Investition) mit der eingesetzten Menge an Kapital erzielt. Mit Hilfe dieser Kennzahl kann also die Rentabilität einer Firma beurteilt werden.

Die Kapitalrendite gibt eine Antwort auf die Frage, wie viel ein Unternehmen (oder eine einzelne Investition) mit der eingesetzten Menge an Kapital erzielt. Mit Hilfe dieser Kennzahl kann also die Rentabilität einer Firma beurteilt werden.

Beispiele aus unserem Anlageuniversum

Barry Callebaut

Der weltgrösste Hersteller von Industrieschokolade und Kakao profitiert von einer anhaltend stabilen hohen Nachfrage nach Süssem. Mit einem globalen Marktanteil von rund 20 Prozent ist Barry Callebaut rund doppelt so gross wie die Nummer zwei, das amerikanische Unternehmen Cargill. Die eindrückliche Marktstellung erlaubt es dem Schweizer Schokoladeproduzenten, die Preise zu bestimmen. Dabei handelt es sich bis auf die Division Gourmet und Spezialitäten, wo Confiserien und die Gastronomie beliefert werden, um ein Geschäftsmodell, das wenig von der Konjunktur abhängt. «Dank dem Cost-Plus-Modell können schwankende Rohstoff- und Energiepreise dem Kunden in Echtzeit weitergegeben werden. Damit steckt Barry Callebaut das inflationäre Umfeld gut weg», so Jannik Zwahlen, Portfoliomanager. Der Konzern baut die Marktführung kontinuierlich aus. Eine starke Innovationspipeline, gesunde Finanzen und zuverlässig hohe Kapitalrenditen sind weitere Vorzüge.

Geberit

«Das Unternehmen gilt als klare Qualitätsaktie. In einem unsicheren Umfeld soll der Titel als Stabilisator wirken.», so Christian Odermatt, Leiter des Portfoliomanagements. Geberit ist eine führende Marke im Bereich der Sanitärinstallationen und es herrschen hohe Eintrittsbarrieren für neue Anbieter. Deshalb hat das Unternehmen eine hohe Preissetzungsmacht, was zu hohen Margen führt. Durch die Übernahme der finnischen Sanitec erweiterte Geberit ihr Sortiment und bietet nun auch diverse Keramikprodukte für Badezimmer an. Dadurch konnten Synergieeffekte genutzt werden, was dem Unternehmen das Potential gab, schneller als der Markt zu wachsen.

Sonova

Der Hörgerätehersteller Sonova erfüllt alle unsere Qualitätskriterien und ist deshalb ein interessanter Titel für einen langfristigen Anlagehorizont. Das Unternehmen befindet sich in einem Geschäftsfeld mit eher wenig Mitbewerbern, besitzt mit Phonak eine starke Marke, verfügt über wichtige Patente und hat eine hohe Innovationskraft. Schulden werden dank des hohen Cashflows schnell abgebaut– auch in Krisenzeiten. «Das Unternehmen bietet höchste Qualität und ist nicht nur Innovationsführerin, sondern wächst auch schneller als die Konkurrenz und das zu höheren Margen», meint Jürg Wildhaber, unser stellvertretender Leiter des Portfoliomanagements. Sonova schaffte es, als erster Hörgerätehersteller eine Verbindungslösung zu allen Smartphone-Typen herzustellen. Weiteres Potential im Bereich Forschung und Entwicklung sieht das Unternehmen bei den Sprachalgorithmen. «Im aktuellen inflationsgetriebenen Umfeld ist die höhere Preissetzungsmacht aufgrund der hohen Qualität der Produkte ein grosser Vorteil.», so Wildhaber weiter.

Sie möchten mehr erfahren?

Wir freuen uns von Ihnen zu hören!